Расчет по страховым взносам подается в налоговый орган ежеквартально всеми работодателями. В этой статье расскажем, кто должен его сдавать, где взять форму расчета, сроки сдачи, куда и каким образом представляется данный расчет.

Кто должен сдавать расчет?

- Работодатели (организации и ИП),

- Главы КФХ

ИП, у которых нет наемных работников, отчетность по страховым взносам не представляют .

Где взять форму расчета?

Форма расчета по страховым взносам и порядок ее заполнения утверждены Приказом ФНС от 10.10.2016 года № ММВ-7-11/551. Код налогового документа (КНД) у расчета - 1151111.

Кроме общих сведений о начислениях, выплатах и взносах в расчет включены персонифицированные сведения о застрахованных лицах, а также расчет льгот и пониженных тарифов.

Сроки сдачи расчета?

Работодателям 30-го числа месяца , следующего за I кварталом, полугодием, девятью месяцами и годом. Срок отодвигается на первый рабочий день, если 30-е число выпадает на выходной или праздничный день.

Главы КФХ подают расчет ежегодно до 30 января года, следующего за истекшим расчетным периодом.

В случае нарушения сроков представления расчета по страховым взносам чиновники могут наложить штраф в размере 5% не уплаченной в срок суммы страховых взносов, подлежащей уплате на основании расчета, за каждый месяц просрочки представления, но не более 30% указанной суммы и не менее 1000 рублей .

Куда сдавать расчет?

Расчет по страховым взносам подаются в налоговый орган :

- по месту нахождения организации или обособленного подразделения, которое начисляет выплаты физлицам,

- по месту жительства ИП,

- по месту своего учета главы КФХ.

- в электронном виде среднесписочная численность превышает 25 человек ;

- если количество наемных работников 25 и менее человек, то страхователь сам решает, как подавать расчет: в электронной форме или на бумажном носителе.

При подаче документов в электронном виде Удостоверяющем Центре ЦБУ и использовать ее в течение одного года для сдачи отчетности в Налоговые органы, Пенсионный фонд (ПФР), Фонд Социального Страхования (ФСС) и т.д.

За несоблюдение порядка представления расчета по страховым взносам в электронной форме налоговики могут взыскать штраф в размере 200 рублей .

● Уточненный расчет по страховым взносам● Уплата страховых взносов

● Отчетность по страховым взносам

● Страховые взносы КФХ

Расчет по страховым взносам подается в налоговый орган ежеквартально всеми работодателями. В этой статье расскажем, кто должен его сдавать, где взять форму расчета, сроки сдачи, куда и каким образом представляется данный расчет.

Кто должен сдавать расчет?

ИП, у которых нет наемных работников, отчетность по страховым взносам не представляют.

Где взять форму расчета?

Форма расчета по страховым взносам и порядок ее заполнения утверждены Приказом ФНС от 10.10.2016 года № ММВ-7-11/551. Код налогового документа (КНД) у расчета - 1151111.

Кроме общих сведений о начислениях, выплатах и взносах в расчет включены персонифицированные сведения о застрахованных лицах, а также расчет льгот и пониженных тарифов.

Сроки сдачи расчета?

Работодателям сдавать расчет нужно ежеквартально не позднее 30-го числа месяца, следующего за I кварталом, полугодием, девятью месяцами и годом. Срок отодвигается на первый рабочий день, если 30-е число выпадает на выходной или праздничный день.

Главы КФХ подают расчет ежегодно до 30 января года, следующего за истекшим расчетным периодом.

В случае нарушения сроков представления расчета по страховым взносам чиновники могут наложить штраф в размере 5% не уплаченной в срок суммы страховых взносов, подлежащей уплате на основании расчета, за каждый месяц просрочки представления, но не более 30% указанной суммы и не менее 1000 рублей.

Куда сдавать расчет?

Расчет по страховым взносам подаются в налоговый орган:

- по месту нахождения организации или обособленного подразделения, которое начисляет выплаты физлицам,

- по месту жительства ИП,

- по месту своего учета главы КФХ.

Каким способом можно подать расчет?

- в электронном виде расчет по страховым взносам подается работодателями, у которых среднесписочная численность превышает 25 человек;

- если количество наемных работников 25 и менее человек, то страхователь сам решает, как подавать расчет: в электронной форме или на бумажном носителе.

При подаче документов в электронном виде по телекоммуникационным каналам связи (по Интернету) необходима усиленная квалифицированная электронная подпись (ЭЦП) подписанта. Вы можете приобрести ЭЦП в Удостоверяющем Центре ЦБУ и использовать ее в течение одного года для сдачи отчетности в Налоговые органы, Пенсионный фонд (ПФР), Фонд Социального Страхования (ФСС) и т.д.

За несоблюдение порядка представления расчета по страховым взносам в электронной форме налоговики могут взыскать штраф в размере 200 рублей.

● Уплата страховых взносов

● Отчетность по страховым взносам

● Страховые взносы КФХ

Приложение N 2

Утвержден

приказом ФНС России

от 10.10.2016 N ММВ-7-11/551@

ПОРЯДОК ЗАПОЛНЕНИЯ РАСЧЕТА ПО СТРАХОВЫМ ВЗНОСАМ

- IV. Порядок заполнения листа "Сведения о физическом лице, не являющемся индивидуальным предпринимателем" расчета

- V. Порядок заполнения раздела 1 "Сводные данные об обязательствах плательщика страховых взносов" расчета

- VI. Порядок заполнения приложения N 1 "Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование" к разделу 1 расчета

- VII. Порядок заполнения подраздела 1.1 "Расчет суммы страховых взносов на обязательное пенсионное страхование"

- VIII. Порядок заполнения подраздела 1.2 "Расчет суммы страховых взносов на обязательное медицинское страхование"

- IX. Порядок заполнения подраздела 1.3 "Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса Российской Федерации"

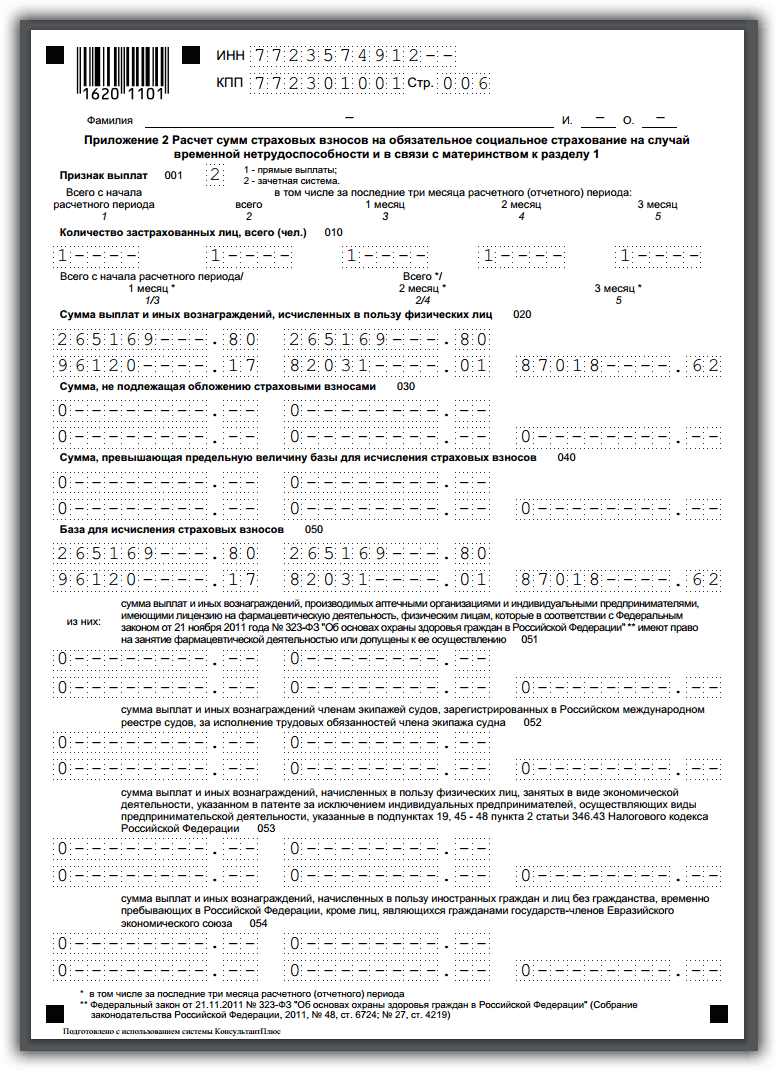

- XI. Порядок заполнения приложения N 2 "Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством" к разделу 1 расчета

- XII. Порядок заполнения приложения N 3 "Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации" к разделу 1 расчета

- XIII. Порядок заполнения приложения N 4 "Выплаты, произведенные за счет средств, финансируемых из федерального бюджета" к разделу 1 расчета

- XIV. Порядок заполнения приложения N 5 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XV. Порядок заполнения приложения N 6 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XVI. Порядок заполнения приложения N 7 "Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XVII. Порядок заполнения приложения N 8 "Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

- XVIII. Порядок заполнения приложения N 9 "Сведения, необходимые для применения тарифа страховых взносов, установленного пунктом 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации" к разделу 1 расчета

- XIX. Порядок заполнения приложения N 10 "Сведения, необходимые для применения положений подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг" к разделу 1 расчета

- XX. Порядок заполнения раздела 2 "Сводные данные об обязательствах плательщиков страховых взносов - глав крестьянских (фермерских) хозяйств" расчета

Расчет по страховым взносам нужно сдавать в ФНС всем страхователям, производящим выплаты и иные вознаграждения физическим лицам. Отчитываться нужно и по пенсионным взносам, и по взносам на социальное и медицинское страхование. Математический расчет страховых взносов в 2019 году не поменялся — они по-прежнему исчисляются по каждому физическому лицу по итогам каждого календарного месяца, исходя из базы для исчисления страховых взносов с начала расчетного периода до окончания соответствующего календарного месяца и тарифов страховых взносов за вычетом сумм страховых взносов, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно (в соответствии с п. 1 ст. 431 НК РФ).

Пример расчета:

Январь, база = 99 999,99 исчислено взносов = 99 999,99*22% = 21 999,9978, после округления 22 000

Февраль, база = 99999,99 + 99 999,99 исчислено взносов 199 999,98*22% - 22 000 = 21 999,9956 после округления 22 000

Март, база = 99 999,99 + 99999,99 + 99 999,99 исчислено взносов 299 999,97 *22% - 22 000 — 22 000 = 21 999,9934 после округления 21 999.99

Расчет по страховым взносам: форма и состав

Каждая налоговая декларация закодирована и имеет так называемый КНД. Форма по КНД 1151111 — расчет по страховым взносам. Таким образом, расчет по страховым взносам можно найти по названию или по КНД.

Форма расчета по страховым взносам включает титульный лист, три раздела, различные приложения к разделам.

Сразу отметим, что второй раздел — специфичный и заполняют его лишь главы крестьянских (фермерских) хозяйств.

Титульный лист традиционно заполняют все страхователи. Обязательными также являются первый раздел, приложение 1 (подразделы 1.1 и 1.2) и приложение 2 к разделу 1, третий раздел. Оставшиеся подразделы и приложения нужно заполнить, если страхователь относится к определенным категориям.

Чтобы заполнить расчет по взносам, достаточно воспользоваться порядком заполнения .

Сроки отчетности

С 2017 года все вопросы касательно взносов регулируются НК РФ. Срок представления расчета установлен п. 7 ст. 431 НК РФ. Каждые три месяца следует отправлять расчет в ФНС не позднее 30-го числа месяца, следующего за отчетным периодом. Если у страхователя среднесписочная численность работников 26 и более человек, специалисты ФНС примут отчет к рассмотрению исключительно в электронном виде.

В 2019 году налоговая служба ждет расчет:

- за I квартал — не позднее 30.04.2019;

- за полугодие — не позднее 30.07.2019;

- за 9 месяцев — не позднее 30.10.2019.

До 30.01.2020 включительно нужно обеспечить доставку отчета по взносам за 2019 год в ФНС.

Сдавайте единый расчет по страховым взносам в срок и без ошибок!

Пользуйтесь Контур.Экстерном 3 месяца бесплатно!

Попробовать

Наказания и штрафы

Страхователя накажут деньгами, если он сдаст расчет позже установленных дат. Штраф составит 5 % от не уплаченной в срок суммы взносов, которая указана в расчете к уплате. При этом штраф виновное лицо получит за каждый месяц, даже за неполный (п. 1 ст. 119 НК РФ). Минимальный штраф — 1 000 рублей. Предельный размер — 30 % от суммы взносов.

Например, ООО «Рябина» отправило расчет по взносам 13.06.2017. А нужно было направить его не позднее 02.05.2017. Сумма взносов к уплате по расчету за I квартал составляет 74 120 рублей и не уплачена в срок. Штраф будет равен 7 412 рублей (74 120 х 2 месяца х 5 %). Рассмотрим другой вариант. ООО «Рябина» заявило в расчете сумму взносов к уплате в сумме 380 000, а сдало расчет за I квартал лишь в ноябре (7 месяцев — период опоздания). Штраф по стандартному расчету должен быть равен 133 000 рублей (380 000 х 7 месяцев х 5 %). Однако данная сумма превышает 30 % от взносов (380 000 х 30 % = 114 000). Следовательно, ООО «Рябина» заплатит 114 000 рублей, а не 133 000 рублей. Еще один вариант. ООО «Рябина» заявило в расчете сумму взносов к уплате в сумме 380 000, а сдало расчет за I квартал лишь в ноябре (7 месяцев — период опоздания). Но взносы были уплачены в срок в полном объеме, поэтому штраф составит только 1 000 рублей.

Помимо штрафа ФНС может и вовсе заблокировать банковский счет (п. 3 ст. 76 НК РФ).

Поскольку все взносы на страхование, кроме взносов по проф. заболеваниям, в 2019 году переходят под юрисдикцию ФНС, оплачивать их нужно будет именно в налоговые структуры. Но некоторые виды отчетности предпринимателям придется подавать по-прежнему в фонды. Поскольку оплаты будут совершаться в направлении налоговых органов, а межведомственный обмен информацией у нас не особо развит, налоговики для упрощения собственной работы предусмотрели новый вид отчетного документа, названном в 2019 году Единым расчетом по страховым взносам.

Стоит отметить, что приставка «единый» появилась от бухгалтеров, так как данный вид отчетности объединил все разновидности взносов с целью страхования.

Скачать форму бланка «единого» расчета по страховым взносам для заполнения в формате PDF можно по . В этом бланке по форме КНД 1151111 присутствуют абсолютно все разделы и возможные приложения.

Сдавать отчетный документ обязаны все лица, занимающиеся предпринимательством, а также организации, которые уплачивают страховые взносы.

Стоит помнить, что предприниматели, которые не имеют сотрудников, платят страховые взносы только за самих себя. Льготы на них начинают действовать при достижении осуществляемых выплат определенного размера. После чего взносы либо прекращают вносить, либо платят по пониженной ставке.

Если у предпринимателя есть сотрудники, то страховые взносы он обязан платить за них. Важным моментом является тот факт, что для оплаты взноса за себя и за своего сотрудника будут использоваться разные КБК.

Организации также выступают страхователями своих сотрудников. Они оплачивают взносы за них, исходя их заработной платы и других выплат, которые этот сотрудник получает на рабочем месте. Надо отметить, что выплаты за сотрудников ни предприниматель, ни организация не вправе высчитывать из заработной платы своих рабочих.

Если штат работников предпринимательского объекта превышает в количестве среднестатистической численности человек, то подавать отчетность требуется в электронном формате.

Как заполнить документ

Бланк Единого расчета по страховым взносам 2019 предлагает к заполнению три его раздела, а также титульный лист.

- Титульный лист стандартен. В нем содержатся общие данные об организации или ИП.

- В первом разделе будут находиться все расчетные процессы по тем взносам, которые осуществляет страхователь. Этот раздел самый объемный и потребует от заполняющего максимальных знаний принципов проведения расчета сумм по страховым взносам. Он посвящен «Сводным данным по обязательствам плательщика страховых взносов».

- Второй раздел предусмотрен для плательщиков взносов лицом, которое является главой хозяйства фермерского или крестьянского типа. Он не всегда и не всеми будет заполняться.

- В третьем разделе содержатся сведения относительно застрахованных лиц и выплат им. Это информация по каждому лицу отдельно, за которое будут вноситься страховые взносы.

Предпринимателю необходимо учитывать, что если показатель среднесписочной численности всех работников, которым за этот отчетный период сделаны выплаты, превышает количество в человек, то отчетность необходимо подать в электронном формате. Если эта численность меньше, то в бумажном. Кстати, отчетный документ можно принести в ФНС по месту регистрации самостоятельно или отправить с помощью почты.

Образец и пример заполнения Расчета по страховым взносам (КНД 1151111)

Пример заполнения в формате PDF вы можете скачать по либо увидеть на изображениях ниже.

Титульный лист

Раздел 1

Раздела 2 в нашем случае нет, так как организация не является фермерским хозяйством.

Раздел 3

Общие требования к заполнению единого расчета по страховым взносам

Подать отчетность за первый годовой квартал, то есть первый раз предоставить Единый расчет в налоговые органы необходимо до 30.04.2019 года .

Заполнять форму может сам предприниматель или назначенное им ответственное лицо. Заполняя, требуется соблюдать следующие требования:

- Для того чтобы заполнить форму, необходимо использовать чернила синего, фиолетового или черного цвета.

- Для того чтобы заполнить текстовое поле, необходимо использовать печатные заглавные буквы. У заполняющего также есть право составить и заполнить форму в компьютерном формате.

- Нумерация страниц применяется сквозная. Первой страницей считается титульный лист и нумеруется как 001. Пятая, к примеру, как 005, а тринадцатая — 013.

- Заполнение полей происходит слева направо.

- Денежные единицы отображаются с помощью рублей и копеек. Если не вносится показатель суммы, то ставится ноль, если любой другой показатель – прочерк.

- Не разрешены исправления корректором, печать с обеих сторон листа либо скрепление страниц, вследствие которого они могут испортиться. В этом форма Единого расчета по страховым взносам 2019 года имеет сходство с другими видами отчетной документации.

Смотрите также видео о новой формы отчетности:

Нарушения и ответственность

Не поданный вовремя отчет грозит штрафом в 200 рублей по каждой не поданной форме. Если не вовремя сдать годовой отчет, то сумма штрафа может составить целых 5% от суммы необходимых взносов. Есть уточняющие положения, что этот штраф не может превысить 30% от дохода, но не должен быть меньше, чем 1 тысяча рублей.

Налоговики могут признать отчет не представленным в том случае, если рассчитанная сумма взносов не будет соответствовать той сумме, которая образовывается при объединении страховых сумм по каждому отдельному лицу. В таком случае они уведомят предпринимателя о непринятии отчета к рассмотрению, а он, в свою очередь, обязуется в пятидневный срок подать правильную форму.

Если в процессе деятельности в уже сданном отчете нашлась ошибка, то необходимо как можно скорее подать в налоговые органы уточняющий документ.