Обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний – Федеральный Закон РФ, который был принят еще в 1998 году, с последующими дополнениями.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Таким образом была сформирована законодательная база, которая устанавливает обязательства обеих сторон (производства и рабочего) с точки зрения экономики, права, организации в вопросе страхования.

Благодаря этому реализуется порядок возмещения вреда, нанесенного физическому и/или моральному здоровью рабочего.

Федеральный Закон

Федеральный Закон об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний состоит из 5 глав и 31 статьи.

Каждая из глав посвящена отдельному, конкретному вопросу:

- первая глава ФЗ определяет основные положения, принципы, задачи, правила регистрации;

- во второй главе описываются существующие виды обеспечения по соцстрахованию на производстве, указаны показатели от которых зависит размер выплат и виды пособия;

- третья глава содержит все права и обязанности субъектов страхования;

- четвертая глава полностью посвящена денежным средствам, которые направлены на обеспечение страхования, вопросу их формирования, тарифам, страховым взносам, раскрывается вопрос о том, какие средства относятся в данную категорию, а какие не подлежат обложению;

- пятая глава содержит заключительные и переходные положения.

Изучив Федеральный Закон можно быть в курсе, что обязательное социальное страхование от несчастных случаев на производстве предусматривает, а именно, какие выплаты, в каком размере, в каких ситуациях.

Описание основных принципов

В основу обязательного социального страхования заложены следующие принципы:

- Гарантия права на получение социального обеспечения каждому застрахованному рабочему.

- Стимулирование роста заинтересованности субъекта страхования в создании максимально удобных условий труда, снижению травм и заболеваний рабочих, повышении трудоспособности персонала.

- Обязательное страхование всеми работодателями (т.е. лицами, привлекающих к труду) своих наемных рабочих. Контроль осуществления выплат.

- Установление и дифференциация тарифов страховых выплат в зависимости от страхового случая.

Эти принципы позволяют контролировать ситуацию на рынке труда, обеспечивая наемных рабочих гарантией социальных выплат, созданием более комфортных действий для осуществления профессиональной деятельности.

Какие выполняются задачи

Закон о соцстраховании от несчастных случаев на производстве и профзаболеваний решает следующие задачи:

- соцзащита застрахованных лиц;

- финансовая заинтересованность предприятий в вопросе снижения риска возникновения несчастных случаев на производстве и профзаболеваний;

- возмещение нанесенного вреда или ущерба здоровью застрахованной личности, если причиной ущерба послужило выполнение обязанностей по трудовому договору или в других ситуациях, которые предусмотрены законодательством РФ. Сюда относятся:

- Медицинская реабилитация.

- Социальная адаптация.

- Профессиональное восстановление.

- проведение работы над созданием предупредительных мероприятий с целью сокращения травматизма на производстве и профзаболеваний.

Как формируются средства страхования

Для того, чтобы оплачивать компенсации своим сотрудников, страховой субъект должен сформировать фонд средств страхования. Поток этих средств отображается в доходной и расходной частях бюджета Фонда соцстрахования РФ.

Эти средства относятся к федеральной собственности, а потому с момента зачисления их в бюджет не могут быть изъяты.

Средства страхования формируются следующим путем:

- страхователи выплачивают страховые взносы на обязательной основе;

- нарушители облагаются штрафами и пеней, после чего средства перечисляются в фонд;

- при ликвидации страхователей в фонд перечисляются капитализированные средства;

- поступления с других источников, которые не противоречат законодательству РФ.

Какие бывают взносы

Взносы по социальному страхованию является обязательным платежом, который формируется индивидуально в зависимости от страхового тарифа, а также с включением скидки или надбавки, которая вносится страхователем страховщику.

Страховые взносы начисляются с заработной платы каждого сотрудника предприятия, независимо от его гражданства и статуса. Этими выплатами облагаются как граждане РФ, так и иностранные рабочие.

Перечень всех сумм страховых взносов перечисляется в трудовом договоре или контракте, который подписывается как рабочим, так и работодателем при приеме на должность. После этого все страховые взносы ежемесячно списываются в фонд соцстрахования РФ.

Порядок установления страховых тарифов с учетом скидки или надбавки

Тариф страхования состоит из ставки по взносу и скидки или надбавки. Ставка рассчитывается согласно с начисляемой суммой заработной платы всех застрахованных рабочих.

Расчет размера скидки и надбавки

Важную роль в определении размера выплаты играет не только тариф, но и скидка/надбавка. Их размер не может быть выше 40% от суммы тарифа.

Размер надбавки/скидки формируется исходя из суммы расходов, направленных на обеспечение страхования и охраны труда на предприятии.

Страховщиком определяется скидка в пределах страхового взноса, размер которого устанавливается согласно доходной части бюджета российского фонда соцстрахования.

Надбавки к страховому тарифу, как и штрафы начисляются из суммы прибыли страхователя, которая находится в его распоряжении, либо же из сметы расходов, которые направлены на содержание страхователя.

Если прибыль отсутствует, то надбавка или штраф формируется исходя из себестоимости продукции. Определить, что относится к надбавкам и штрафам, можно, сославшись на № 125-ФЗ, ст. и .

В каком виде осуществляются выплаты пострадавшим

Социальное страхование профзаболеваний, а также страхование от несчастных случаев обеспечивает материальную гарантию застрахованным рабочим в виде выплат пострадавшим.

Выплаты могут осуществляться в следующем виде:

- социальное пособие по временной недееспособности. Размер пособия варьируется в зависимости от страхового случая и выплачивается за счет финансов на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний;

- страховые платежи: одноразовые и/или ежемесячные. Платежи начисляются либо пострадавшему лицу, или же лицам, которые имеют право на получение пособия в случае смерти застрахованного;

- покрытие других расходов:

- Медицинское восстановление и обслуживание во всех возможных проявлениях, включая стационарное и амбулаторное лечение, приобретение медицинских препаратов,уход за больным (посторонний/медицинский/профессиональный),прохождение курса реабилитации в санаторно-курортных учреждениях, расходы на изготовление имплантатов, протезов и т.д.

- Профессиональная реабилитация: покрытие расходов на получение профессионального образования, курсов по повышению квалификации.

- Социальное восстановление.

- полное или частичное перекрытие утраченной оплаты труда по пункту трудового договора, если социальное страхование не было предусмотрено в процессе оформления контракта. В таких случаях выплаты осуществляются причинителем вреда;

- возмещение морального вреда от полученной травмы или профзаболевания (производится причинителем вреда).

Знание закона об обязательном соцстраховании позволяет отстоять свои права в случае необходимости и получить заслуженные компенсации и социальные выплаты.

Узнав цели проведения ежемесячных страховых сборов от заработной платы и понимая, куда они направлены, у сотрудников не остается вопросов и претензий к работодателю, а потому каждая организация должна позаботиться об информированности своих сотрудников.

Обязательное социальное страхование работников от несчастных случаев на производстве и профессиональных заболеваний является составной частью системы государственного социального страхования. Обязанность работодателя страховать работников предусмотрена ст. 212 Трудового кодекса РФ и Федеральным законом "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний".

Страхованию подлежат все работники организации любой формы собственности, выполняющие работу на основании трудового договора, заключенного с работодателем.

В Законе установлены правовые, экономические и организационные основы страхования работников и определен порядок возмещения вреда, причиненного жизни и здоровью работника при исполнении им трудовых обязанностей по трудовому договору.

Обеспечение по страхованию осуществляется в виде:

Пособия по временной нетрудоспособности, назначаемого в связи со страховым случаем и выплачиваемого за счет средств на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

Страховых выплат:

Единовременной страховой выплаты застрахованному;

Ежемесячных страховых выплат;

Оплаты дополнительных расходов, связанных с повреждением здоровья.

Дополнительные расходы производятся страховщиком, если учреждением медико-социальной экспертизы установлено, что застрахованный нуждается в указанных видах помощи, обеспечения или ухода.

Возмещение застрахованному морального вреда, причиненного в связи с несчастным случаем на производстве или профессиональным заболеванием, осуществляется причинителем вреда.

Начиная с 2002 г. в России действует механизм экономического стимулирования работодателей к принятию мер по профилактике производственного травматизма и профессиональной заболеваемости. С принятием Постановления Правительства РФ от 6 сентября 2001 г. N 652 "Об утверждении Правил установления страхователям скидок и надбавок к страховым тарифам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний" и ряда постановлений ФСС РФ начала действовать ст. 22 Федерального закона "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний". Эта статья предусматривает дифференциацию страховых тарифов в ФСС РФ в зависимости от состояния охраны труда на предприятии.

Среднеотраслевые значения основных показателей по отраслям (подотраслям) экономики для расчета скидок и надбавок к страховым тарифам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в 2006 г. утверждены Постановлением ФСС РФ от 31 марта 2006 г. N 38.

Порядок представления страхователями сведений, необходимых для принятия решения о скидках или надбавок, определен Постановлением ФСС РФ от 22 марта 2002 г. N 32.

Практический универсальный справочник работника кадровой службы

Ф.Н.Филина

"ГроссМедиа", 2008

Обязательное страхование от несчастных случаев является одним из элементов системы социального страхования и покрывает риски производственного травматизма и профессиональных заболеваний. Сфера его действия ограничивается последствиями несчастных случаев, происходящих на рабочем месте или в рабочее время (включая время нахождения в пути на работу и с работы). Существенной особенностью этого вида страхования является то, что страховые взносы полностью уплачивает работодатель. В России обязательное страхование от несчастных случаев регулируется Законом «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 г. №125-ФЗ (ред. от 17.07.1999) и подзаконными актами к нему.

Другим направлением организации обязательного страхования от несчастных случаев, дополняющим или компенсирующим социальное страхование, является обязательное государственное страхование жизни и здоровья тех категорий государственных служащих, чья профессиональная деятельность связана с повышенным риском несчастного случая при исполнении своих служебных обязанностей. К ним относятся: судьи, прокуроры, сотрудники Министерства по налогам и сборам, военнослужащие. Государственное личное страхование покрывает риски, идентичные обязательному страхованию от несчастных случаев: смерть и потерю трудоспособности застрахованного вследствие травмы, увечья, телесных повреждений, наступивших при выполнении служебных обязанностей. Обязательное страхование государственных служащих регулируется федеральным законодательством. Третьим направлением обязательного страхования от несчастных случаев выступает обязательное личное страхование пассажиров, перевозимых воздушным, железнодорожным, водным и автомобильным транспортом по междугородным и туристическим маршрутам.

Страхование от несчастных случаев на производстве и профессиональных заболеваний

Обязательно страхование от несчастных случаев является одним из элементов социального страхования и покрывает риски производственного травматизма и профессиональных заболеваний. Существенной особенностью этого вида обязательного страхования от несчастных случаев является то, что страховые взносы полностью уплачивает работодатель. Обязательному страхованию от несчастных случаев на производстве обычно подлежат все наемные работники, обучающиеся, дети, посещающие дошкольные учреждения, фермеры и лица, работающие в крестьянских хозяйствах.

Обязательно страхование от несчастных случаев на производстве и профзаболеваний предусматривает обеспечение социальной защиты работников посредством:

Возмещение вреда, причиненного жизни и здоровью работников при исполнении ими обязанностей по трудовому договору или в других установленных законодательством случаях;

Повышения заинтересованности предприятий и организаций в снижении уровня профессионального риска;

Финансирования предупредительных мероприятий по сокращению производственного травматизма и профессиональных заболеваний.

Средства, получаемые на страхование от несчастных случаев, могут быть использованы ФСС на нужды государственного социального страхования в целом, что подтверждается федеральными законами о бюджете фонда. Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний уплачиваются страхователями непосредственно в ФСС. Страхователями выступают все работодатели:

Юридически е лица любой организационно-правовой формы в отношении работников, нанимаемых по трудовым договорам (контрактам);

Физические лица, нанимающие других физических лиц по трудовому договору (контракту).

Страхователи обязаны зарегистрироваться в исполнительных органах ФСС по месту своего нахождения. Тарифы страховых взносов ежегодно утверждаются федеральным законом на очередной год. Страховые тарифы устанавливаются ФСС на основании Правил отнесения отраслей экономики к классу профессионального риска. Суммы страховых взносов перечисляются страхователями ежемесячно в срок, установленный для получения в банках средств на выплату заработной платы за текущий месяц. Страхователями, осуществляющими установленные страховые выплаты застрахованным, состоящим с ними в трудовых отношениях, страховые взносы перечисляются за минусом произведенных выплат.

Объектом обязательного страхования от несчастных случаев на производстве и профзаболеваний являются имущественные интересы физических лиц, связанные с утратой ими здоровья, профессиональной нетрудоспособности либо их смертью вследствие несчастного случая на производстве или профессионального заболевания. Застрахованными по данному виду страхования выступают:

Все физические лица, выполняющие работу на основании трудового договора, заключенного с работодателем;

Физические лица, уже получившие повреждение здоровья вследствие несчастного случая на производстве или профзаболевания, подтвержденное в установленном порядке, к моменту введения в действие федерального закона об обязательном социальном страховании от несчастных случаев;

Физические лица, осужденные к лишению свободы и привлеченные к труду страхователем.

Страховым случаем признается подтвержденный в установленном порядке факт повреждения здоровья или смерти в результате несчастного случая на производстве или профзаболевания. Несчастный случай на производстве- это событие, из-за которого застрахованный получил повреждение здоровья, приведшие к временной или постоянной утрате профессиональной нетрудоспособности либо смерти, наступившей при исполнении обязанностей по трудовому договору как на территории страхователя, так и за ее пределами, во время следования к месту работы или возмещения с места работы на транспорте, предоставленным страхователем (или на личном транспорте, используемых в служебных целях по договору или распоряжению работодателя). Несчастные случаи, произошедшие во время следования к месту служебных командировок и обратно, при работе вахтово-экспедиционным методом во время междусменного отдыха, при привлечении работника к участию в ликвидации последствий чрезвычайных ситуаций, при осуществлении действий, не входящих в трудовые обязанности работника, но совершаемых в интересах работодателя (по предотвращению аварии, ущерба), также рассматриваются в качестве производственных.

Расследование и учет несчастных случаев на производстве осуществляется в соответствии с положением, утвержденным постановлением Правительства РФ от 11 марта 1999г. Работодатель обязан обеспечить своевременное расследование и оформление несчастного случая на производстве Расходы по расследованию несчастного случая несет работодатель. Утрата профессиональной нетрудоспособности застрахованных устанавливается учреждениями (бюро) медико-социальной экспертизы на основании обращения работодателя, страховщика или самостоятельного обращения пострадавшего при предоставлении акта о несчастном случае на производстве.

Днем назначения страховых выплат считается день установления факта утраты застрахованным лицом профессиональной нетрудоспособности. В случае наступления профессионального заболевания датой причинения вреда считается либо дата выявления профессионального заболевания, либо дата составления акта расследования профессионального заболевания, если установить момент заболевание не предоставляется возможным. При расследовании страхового случая комиссией может быть установлена вина застрахованного в наступлении страхового случая - грубая неосторожность, содействовавшая возникновению или увеличению причиненного вреда.

Если в результате страхового случая наступает смерть застрахованного, то право на получение определенных страховых выплат получают следующие лица:

1) Нетрудоспособные лица, состоявшие на иждивении умершего или имевшие ко дню его смерти право на получение от него содержания ко дню его смерти право на получение от него содержания, на следующих условиях:

Дети до достижения ими возраста 18 лет, а учащиеся старше 18 лет-до окончания учебы в учебных заведениях по очной форме обучения, но не более чем до 23 лет;

Женщины, достигшие возраста 55 лет, и мужчины, достигшие возраста 60 лет,- пожизненно;

Инвалиды - на срок инвалидности;

2) ребенок умершего, родившегося после его смерти;

3) один из родителей, супруг либо другой член семьи независимо от трудоспособности, который не работает и занят уходом за состоявшими на иждивении умершего детьми, внуками, братьями и сестрами, не достигшими по медико-социальному заключению в постоянном уходе;

4) лица, состоявшие на иждивении умершего, ставшие нетрудоспособными в течение 5 лет со дня его смерти.

При нанесении ущерба жизни, здоровью и профессиональной трудоспособности работников им самим или их близким гарантируется:

Пособие по временной нетрудоспособности;

Страховые выплаты

Единовременные,

Ежемесячные;

Оплата дополнительных расходов на:

Дополнительную медицинскую помощь,

Посторонний уход за пострадавшими,

Санаторно-курортное лечение,

Протезирование и обеспечение необходимыми приспособлениями для трудовой деятельности и в быту,

Обеспечение специальными транспортными средствами и их содержание,

Профессиональное обучение и переобучение.

Государственное страхование жизни и здоровья определенных категорий государственных служащих

Другим направлением организации обязательного страхования от несчастных случаев, дополняющим или компенсирующим социальное страхование, является обязательное государственное страхование жизни и здоровья тех категорий государственных служащих, чья профессиональная деятельность связана с повышенным риском несчастного случая при исполнении своих служебных обязанностей.

Обязательному государственному страхованию в РФ подлежат военнослужащие, сотрудники МВД, налоговых инспекций, государственной противопожарной службы, прокуроры, следователи, судьи и народные заседатели, спасатели, депутаты Законодательного Собрания, работники ядерных объектов, космонавты, работники здравоохранения, обеспечивающие диагностику и лечение ВИЧ-инфекции, доноры и некоторые другие.

В последнее время обсуждается вопрос о создании в целях обеспечения обязательного личного страхования государственной страховой компании в форме государственного унитарного предприятия. Это связано с тем, что обязательное государственное страхование жизни и здоровья государственных служащих осуществляется за счет средств государственного бюджета и значительная часть этих средств уходит в коммерческие страховые компании.

Государственное личное страхование покрывает риски, идентичные обязательному социальному страхованию от несчастных случаев: увечья, телесных повреждений, наступивших при исполнении служебных обязанностей. Страховое возмещение определяется исходя из должностного оклада либо минимального размера оплаты труда.

Личное страхование пассажиров

Третьим направлением обязательного страхования от несчастных случаев выступает обязательное личное страхование пассажиров, перевозимым воздушным, железнодорожным, водным и автомобильным транспортом по междугородным и туристическим маршрутам. Страхованием покрывается риск смерти или получения травмы и телесных повреждений в результате несчастного случая, связанного с поездкой.

Максимальная страховая сумма, подлежащая выплате в случае гибели пассажира, установлена законодательством в размере 120 МРОТ на дату приобретения проездного документа. В случае получения травмы или увечья размер страхового возмещения рассчитывается пропорционально тяжести полученных в результате аварии телесных повреждений.

Страхователями выступают сами пассажиры, которые уплачивают страховой взнос по обязательному личному страхованию при покупке проездного билета. Однако интересы страхователей при оформлении данной страховой операции представляли транспортная организация-перевозчик, которая выбирает страховую компанию и заключает с ней договор об осуществлении данного вида страхования. Единственным требованием к страховой компании является наличие соответствующей лицензии на проведение обязательного страхования пассажиров. Пассажиры без, имеющие право на бесплатный проезд, признаются застрахованными без уплаты ими страхового взноса.

Тарифы на обязательное личное страхование пассажиров утверждаются Росстрахнадзором и согласуются с министерствами транспорта и путей сообщения РФ. Основную часть тарифа составляют отчисления в фонд предупредительных мероприятий, средства которого направляются в учреждения указанных министерств на цели повышения безопасности перевозок (табл.1)

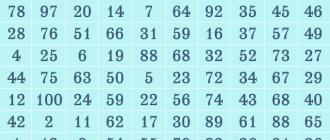

Таблица 1

Структура тарифа по обязательному личному страхованию пассажиров железнодорожного и междугородного автомобильного транспорта

Обязательное личное страхование пассажиров в той форме, в которой оно осуществляется, вызывает немало нареканий. Во-первых, отчисление более 90% страхового тарифа на финансирование расходов перевозчика делает обязательное страхование пассажиров более похожи на дополнительное налогообложение населения. Во-вторых, перенесение ответственности перевозчика за жизнь и здоровье пассажира на самого пассажира- мера, недостойная цивилизованного общества. Во многих странах этот вопрос решен путем введения института обязательной материальной ответственности перевозчика за жизнь и здоровье пассажиров, а в некоторых случаях и обязательного страхования ответственности перевозчика. Существующая практика обязательного страхования пассажиров в России противоречит ее гражданскому законодательству. В п.2 ст. 935 гл. 48 ГК РФ указывается, что обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону. В интересах защиты прав потребителей было бы правомерно установить ответственность перевозчика за жизнь и здоровье пассажиров.

Фонд социального страхования от несчастных случаев на производстве и профессиональных заболеваний - целевой централизованный страховой фонд, некоммерческая самоуправляемая организация. Средства Фонда не включаются в состав Государственного бюджета Украины.

Управление Фондом социального страхования от несчастных случаев на производстве и профессиональных заболеваний осуществляется на паритетной основе государством, представителями застрахованных лиц и работодателей, предусматривает формирование правления Фонда в пропорциональном соотношении от КАЖДОЙ из трех представительских сторон - по 15 человек с решающим голосом и по б их дублеров.

Непосредственное управление Фондом социального страхования от несчастных случаев осуществляют его правление и исполнительная дирекция. В Автономной Республике Крым, областях, городах Киеве и Севастополе функционируют Управление исполнительной дирекции Фонда, а в районах и городах областного значения - соответствующие отделения.

Основной задачей Фонда общеобязательного государственного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, повлекших утрату трудоспособности, является организация и осуществление соответствующего вида страхования.

Общеобязательное государственное социальное страхование на случай безработицы связано с материальным обеспечением на случай безработицы по независящим от застрахованных лиц обстоятельствам и предоставлением соответствующих социальных услуг за счет средств Фонда.

Задача страхования от несчастных случаев на производстве:

Проведение профилактических мероприятий, направленных на устранение вредных и опасных производственных факторов, предупреждение несчастных случаев на производстве, профессиональных заболеваний и других случаев угрозы здоровью застрахованных, вызванных условиями труда;

Восстановление здоровья и трудоспособности потерпевших на производстве от несчастных случаев или профессиональных заболеваний;

Возмещение материального и морального вреда застрахованным и членам их семей.

Доходы бюджета Фонда социального страхования от несчастных случаев на производстве формируются за счет следующих источников:

Взносов работодателей: для предприятий - а отнесением на валовые расходы производства, для бюджетных учреждений и организаций - из ассигнований, выделенных на их содержание и обеспечение;

Капитализированных платежей, поступивших в случаях ликвидации страхователей;

Дохода, полученного от временно свободных средств Фонда на депозитных счетах;

Средств, полученных от взыскания в соответствии с законодательством штрафов и пени с предприятия, а также штрафов с работников, виновных в нарушении требований нормативных актов по охране труда;

Добровольных взносов и других поступлений, получение которых не противоречит законодательству.

Работники не несут никаких расходов на страхование от несчастного случая.

Размеры страховых взносов страхователей вычисляют:

Для работодателей - в процентах к суммам фактических расходов на оплату труда наемных работников, которые включают расходы на выплату основной и дополнительной заработной платы и другие поощрительные и компенсационные выплаты, в том числе в натуральной форме, определяемые в соответствии с Законом Украины "Об оплате труда ", подлежащих обложению налогом с доходов физических лиц;

Для добровольно застрахованных лиц - в процентах к минимальной заработной платы.

Страховые взносы начисляются в пределах предельной суммы заработной платы (дохода), устанавливается Кабинетом Министров Украины и является расчетной величиной при исчислении страховых выплат.

Страховые тарифы для работодателей дифференцированные по отраслям экономики и видам работ по профессиональному риску производства и составляют от 0,66 до 13,6%.

Субъекты хозяйственной деятельности уплачивают страховые взносы по определенным тарифам, если объем работ (услуг) по указанным отраслям экономики превышает 50% общих объемов их работ (услуг).

Для предприятий и организаций, созданных общественными организациями инвалидов, где численность инвалидов среди работников составляет не менее 50%, а доля создаваемого инвалидами фонда оплаты труда превышает 25%, страховые тарифы устанавливаются в размере 50% страховых тарифов, предусмотренных законодательством.

Добровольно застрахованное физическое лицо уплачивает взнос в Фонд социального страхования от несчастных случаев на производстве и профессиональных заболеваний в размере одной минимальной заработной платы, установленной на день уплаты страхового взноса.

При определении страховых тарифов предприятия сельского хозяйства, по обслуживанию сельского хозяйства, добычи угля открытым способом, обогащение угля, обогащение угольных брикетов, подземной добычи руд черных металлов, производства строительных металлоизделий, строительства шахт, добычи угля подземным способом, добычи драгоценных металлов дотируются Фондом социального страхования от несчастных случаев на производстве за счет страховых взносов.

За счет средств бюджета Фонда социального страхования от несчастных случаев на производстве в случае наступления страхового случая осуществляются следующие виды выплат застрахованным лицам:

Пенсии по инвалидности вследствие несчастного случая на производстве или профессионального заболевания;

Пенсии в связи с потерей кормильца вследствие несчастного случая на производстве или профессионального заболевания;

Пособие по временной нетрудоспособности, наступившей в результате несчастного случая на производстве или профессионального заболевания, до восстановления трудоспособности или установления инвалидности;

Единовременное пособие в случае стойкой утраты профессиональной трудоспособности потерпевшего;

Ежемесячная денежная выплата в случае частичной или полной потери трудоспособности, которая компенсирует соответствующую часть утраченного заработка потерпевшего;

Денежная выплата за моральный ущерб при наличии факта причинения такого вреда потерпевшему;

Выплата пострадавшему в размере его среднемесячного заработка за временного перевода его на более легкую работу;

Выплата пострадавшему во время его профессиональной реабилитации;

Единовременное пособие в случае смерти потерпевшего;

Ежемесячная страховая выплата лицам, имеющим на нее право, в случае смерти потерпевшего;

Оказание помощи на погребение лиц, погибших в результате несчастного случая на производстве или профессионального заболевания.

В процессе функционирования социальных внебюджетных фондов оказываются как преимущества, так и недостатки. В целом система внебюджетных фондов социального направления охватывает основные направления социальной защиты населения в соответствии с практикой стран с развитой рыночной экономикой. Однако использование зарубежного опыта при решении проблем социальной защиты населения не всегда оправдано. В Украине есть "теневая экономика", что приводит к непоступлению значительной части валового внутреннего продукта через официальные каналы перераспределения во внебюджетные фонды. Демографическая ситуация, состояние экономики, финансовые, бюджетные, политические проблемы, менталитет граждан вносят коррективы в формирование доходов и использования средств социальных фондов. Поэтому внебюджетные фонды имеют базировать свою деятельность на национальном опыте и особенностях соответствующего этапа развития нашей страны с применением отдельных преимуществ из системы социальной защиты населения иностранных государств.

Важны полноценное законодательное и нормативное регулирование деятельности органов социальных внебюджетных фондов. На сегодня уже приняты базовые законы, регламентирующие отношения всех участников страховой защиты, однако часто принимаются изменения и дополнения к ним, создает нестабильность. Действия законодательной и исполнительной власти бывают некоординированными и непоследовательными, их решения могут касаться обеспечения социальных гарантий без определения достаточных источников финансирования запланированных программ. Имеют место опережающие темпы роста расходов перед доходами, увеличивает дефицит бюджета фонда. Следовательно, возникает потребность в обеспечении стабильности законодательства и его научном обосновании.

Еще одна проблема функционирования социальных внебюджетных фондов связана с тем, что органы управления их доходами и расходами относятся к специальным органов государственной исполнительной власти. Согласно действующему законодательству такие органы финансируются из государственного бюджета. В противоположность нормативным положениям, административно-управленческие расходы покрываются из бюджета каждого социального фонда, который нарушает требование о целевом использовании средств на социальные программы. Итак, в перспективе содержание органов социальных внебюджетных фондов необходимо осуществлять за счет средств государственного бюджета.

Возможности осуществлять деятельность любого внебюджетного фонда зависят от объема финансовых ресурсов, которыми они распоряжаются. С целью увеличения средств целесообразно усилить государственное влияние на выплату заработной платы в "конвертах", постепенно увеличивать размер оплаты труда граждан, менять соотношение обязательных взносов работодателей и застрахованных лиц до 50: 50, установить научно обоснованные тарифы страховых взносов во все фонды, исключить с доходной части такой источник, как дотации бюджета. Формирование достаточной финансовой базы позволит внебюджетным фондам своевременно и качественно выполнять свои полномочия.

В каждом социальном внебюджетном фонде проводится централизация средств на общегосударственном уровне с их последующим административным перераспределением в соответствии с потребностями, что связано с неравномерностью экономического развития отдельных регионов и различными возможностями формирования бюджетов за счет собственных доходов. Очевидно, что перераспределение денежных средств между регионами будет продолжаться еще некоторое время, однако требует совершенствования механизм его осуществления, который должен соответствовать рыночным условиям хозяйствования. На эффективность использования средств социальных внебюджетных фондов влияет состав и структура их расходов, порядок предоставления отдельных социальных выплат, значительные административные расходы. Так, выплата пенсий регулируется более 20 законодательными актами, что означает перераспределение средств между отдельными группами граждан. Унификация законодательства о пенсионном обеспечении создаст равные условия для получателей и поставит размер пенсии в зависимости от заработной платы и страхового стажа.

Размеры социальных выплат не должны быть меньше прожиточного минимума, однако не могут превышать суммы, свыше которой будут теряться стимулы к активной трудовой деятельности.

В системе социальных внебюджетных фондов нужно ввести более совершенные, научно обоснованные методы планирования доходов и расходов, создать единую информационную базу о материальном состоянии и доходах граждан, упорядочить учет и отчетность, усилить результативность контроля за движением финансовых ресурсов.

ПРАКТИКУМ

Базовые термины и понятия

Государственный целевой фонд, внебюджетный социальный фонд, общеобязательное государственное социальное страхование, страховой взнос, обязательный сбор, солидарная система общеобязательного государственного пенсионного страхования, накопительная система общеобязательного государственного пенсионного страхования, негосударственное пенсионное обеспечение, пенсия, социальная выплата.

Контрольные вопросы и задания

1. Чем обусловлена необходимость государственных социальных внебюджетных фондов?

2. В чем проявляется комплексный подход к определению социальных внебюджетных фондов?

3. Как оказывается назначения социальных внебюджетных фондов?

4. Каким образом происходило становление и развитие социальных внебюджетных фондов?

5. Назовите источники формирования доходов бюджетов социальных внебюджетных фондов.

6. Чем характеризуется расходная часть бюджета социального внебюджетного фонда?

7. Охарактеризуйте управления социальными внебюджетными фондами.

8. Что такое пенсия?

9. Из каких видов хозяйственных операций уплачиваются сборы в Пенсионный фонд Украины?

10. Какие виды пенсий выплачиваются из Пенсионного фонда Украины?

11. В каких размерах застрахованным лицам выплачивается пособие по временной нетрудоспособности?

12. Какие виды социальных услуг в сфере занятости финансируются за счет средств Фонда общеобязательного государственного социального страхования на случай безработицы?

18. В каких размерах застрахованным лицам выплачивается пособие в случае

безработицы?

14. Какие виды выплат осуществляется за счет средств бюджета Фонда социального страхования от несчастных случаев на производстве застрахованным лицам в случае наступления страхового случая?

16. Какие есть проблемы функционирования социальных внебюджетных фондов и пути их решения?

1. Закон Украины "Об общеобязательном государственном пенсионном страховании" от 9 июля 2003 № 1058-IV (с изменениями и дополнениями) // Налоги и бухгалтерский учет. - 2003. - № 70.

2. Закон Украины "Об общеобязательном государственном социальном страховании от несчастного случая на производстве и профессионального заболевания, повлекших утрату трудоспособности" от 23 сентября 1999 № 1105-ХII (с изменениями и дополнениями) // Все о бухгалтерском учете. - 2003. - № 36.

3. Закон Украины "Об общеобязательном государственном социальном страховании на случай безработицы" от 2 марта 2000 № 2212-III (с изменениями и дополнениями) // Все о бухгалтерском учете. - 2001. - № 21.

4. Закон Украины "Об общеобязательном государственном социальном страховании в связи с временной потерей трудоспособности и расходами, обусловленными рождением и погребением" от 18 января 2001 № 2240-НЕТ (с изменениями и дополнениями) // Все о бухгалтерском учете. - 2003. - № 35.

5. Кливиденко Л. Проблемы формирования системы социального страхования населения в Украине // Вестник ТАНГ. - 2004. - № 6.

6. Основы законодательства Украины об общеобязательном государственном социальном страховании от 14 января 1998 № 16/98-ВР (с изменениями и дополнениями) // Все о бухгалтерском учете. - 2001. - №21.

7. Плиса ВЛ. Общеобязательное государственное социальное страхование в Украине: Учеб. пособие. - Л.: Издат, центр ЛНУ им. Ивана Франко, 2003. - 160 с.

8. Pinna М. Сравнительная характеристика мировых систем пенсионного обеспечения и страхования // В мире финансов. - 2007. - № 1.

9. Шаварына М. Социальное страхование в условиях рыночных преобразований: практика и пути совершенствования // Вестник ТАНГ. - 2004. - № 6. 296

10. Шаманская Н £. Финансовое обеспечение системы социального страхования на случай безработицы: реалии и приоритеты // В мире финансов. - 2006. Х "2.

11. Юрий СИ., Шаварына М.П., Шаманская Н £. Социальное страхование: Учебник. - М.: Кондор, 2004. - 464 с.

Здравствуйте! В этой статье мы расскажем про страхование работников.

Сегодня вы узнаете:

- Зачем организации страховать своих работников;

- Все о договоре страхования;

- Выгодно ли это работнику и работодателю.

Страхование работников в компании – это не то, о чем следует забывать хорошему работодателю. Со стороны государства это способ защиты населения и предоставления им каких-либо гарантий, от несчастных случаев, болезней, беременности и прочих ситуаций, в которых работа невозможна. Работник должен знать, на что он может рассчитывать и какие гарантии должен получать, а работодатель обязан понимать, почему он должен их предоставить.

Общая информация о страховании работников

Согласно официальным источникам, страхование в России является гарантией того, что работники и их иждивенцы не останутся без получения стабильного дохода вследствие старости, инвалидности, материнства или смерти кормильца.

Все обязательное страхование работников можно разделить на шесть направлений:

- Обязательное медицинское страхование;

- Страхование в связи с материнством;

- Страхование от несчастных случаев на производстве и профессиональных заболеваний;

- Страхование на случай временной нетрудоспособности;

- Пенсионное страхование;

- Страхование жизни.

В России деятельность по этим направлениям ведется 3-мя различными фондами:

- Фонд социального страхования – ФСС;

- Фонд обязательного медицинского страхования – ФОМС;

- Пенсионный фонд Российской Федерации – ПФ.

Все вопросы об уплате страховых взносов должны решаться бухгалтерией. Страховые взносы начисляются по истечении месяца и уплачиваются не позднее 15 числа следующего за отчетным месяца.

Теперь о процентной ставке. В ПФ работодатель должен начислить 22% от заработной платы работника, в ФСС – 2.9% и в ФОМС – 5.1%. С 2017 года эти взносы перечисляются и ИФНС.

Также существуют льготы, благодаря которым работодатель сможет сократить величину расходов на уплату страховых взносов.

На территории РФ используется 2 типа страховых взносов:

- Пенсии;

- Пособия.

Помимо обязательного страхования, есть и добровольное страхование работников.

Осуществление операции по добровольному страхованию работников компании проходит таким образом:

- Заключается договор добровольного страхования;

- Оплачиваются страховые взносы. Либо полностью одним платежом, либо несколькими;

- Организацией признается факт получения услуг страхования;

- Организация принимает дополнительные расходы по страхованию.

Отражение деятельности по добровольному страхованию имеет свои особенности. Налоговый кодекс предоставляет особый порядок расходов, который регулируется на основе срока действия договора страхования.

Но помимо обязательного, существует и добровольное страхование.

- Работники высшего звена и руководящего аппарата;

- Непосредственно работники, занятые на производстве;

- Помощники и стажеры на производстве.

Первая категория страхуется по той причине, что выплаты по страховым случаям сильно ударяют бюджету компании, а также отражаются на текущей деятельности, поэтому страхование позволяет в той или иной мере компенсировать данную потерю. Вторая и третья категории – работники, находящиеся в условиях, более тяжелых, чем другие, и нуждающиеся в дополнительных гарантиях выплат в случае ЧП и болезни.

Дополнительное страхование используется как метод конкурентоспособности при поиске новых сотрудников. Такие социальные гарантии, как дополнительное страхование повышают авторитет в глазах новых сотрудников. Также это работает и с банками, которые могут выдавать кредиты как работникам, так и компании.

Но основная причина все же не в этом. Дополнительная страховка нужна предприятиям с высокой опасностью производства, ведь зачастую страховых выплат редко хватает на то, чтобы покрыть расходы при ЧП и других происшествиях. Также дополнительное страхование позволяет компенсировать расходы, в полном объеме, связанные с болезнями, родами, а также иными несчастными случаями, которые могут произойти с сотрудниками.

В целом же, добровольное страхование – процедура, которая позволяет полностью обезопасить компанию от дополнительных рисков, связанных с непредвиденной потерей трудоспособности работников.

На Западе, и в Америке в частности, практика добровольного страхования больше распространена, чем где-либо. Это связано с тем, что там компании оценивают риски, притом что страховой бизнес там развит значительно лучше.

На территории РФ пока существует много мошенничества в сфере страхования, но сейчас со стороны органов государственного регулирования идет полномасштабная чистка в рядах страховых, и остается надеяться на то, что она сделает страховой бизнес прозрачнее и выгоднее для всех категорий граждан.

Посмотреть всю актуальную информацию о взносах в систему обязательного страхования сейчас можно в Налоговом Кодексе.

Социальное страхование работников

Социальное страхование работников – одна из составляющих процедуры обязательного страхования.

Она обеспечивает социальные гарантии сотрудников по следующим направлениям:

- Пособия по беременности и родам;

- Страхование от несчастных случаев и профессиональных заболеваний;

- Обеспечение мер по предотвращению травматизма и профессиональных заболеваний.

Страхование ФСС подразумевает под собой компенсацию за счет средств фонда расходов работодателя на выплаты больничных, пособий и пр.

Процедура компенсации следующая: ежемесячно происходит перечисление денежных средств в ФСС; работодатель перечисляет денежные средства, вычитая из этого сумму выплаченных пособий; при этом с 2017-го года, если сумма пособий выше платежа, работодатель может как уменьшить сумму платежа за следующий отчетный период, так и запросить с ФСС денежные средства.

С начала 2017-го года процедура уплаты страховых взносов несколько изменилась. Раньше на плечи Фонда социального страхования ложилось социальное страхование и страхование от несчастных случаев на производстве. Сейчас же социальное страхование перешло в ведение ФНС, благодаря чему изменились некоторые формы отчетности. Но сроки и порядок уплаты остались такими же.

За несвоевременную выплату пособий, работодателю начисляется пеня.

Страхование от несчастных случаев на производстве

Страхование от несчастных случаев на производстве – комплекс мероприятий, проводимых компанией для того, чтобы сократить потери от несчастных случаев и компенсировать работникам возникновение профессиональных болезней.

Как и в случае с другими обязательными видами страхования, его можно разделить на обязательное и добровольное. Обязательное страхование – выплаты в ФСС, за счет которых потом можно будет компенсировать затраты при ЧС и прочих страховых случаях, а добровольное – заключение договора со страховой компанией.

Внештатные работники также подлежат страхованию. Даже если работник осуществляет свою деятельность неофициально, при возникновении страхового случая за него также будет отвечать работодатель. Родственники сотрудника прописываются в его договоре чаще всего как выгодоприобретатели.

Работники страхуются от:

- Временной утраты трудоспособности, которая возникла из-за ЧП на предприятии;

- Постоянной утраты трудоспособности, которая возникла из-за ЧП на предприятии;

- Летального исхода на предприятии, который возник вследствие ЧП.

Договоры различаются по срочности на:

- 1 год – предприятия с повышенным уровнем риска;

- 3 года – накопительные договоры со страховыми выплатами;

- 5 и более – долгосрочные контракты.

Самый частый срок заключения – 1 год, вне зависимости от рисков предприятия. Это позволяет контролировать расходы и перезаключать договоры на страхование при изменениях законодательства.

Теперь немного о размерах оплаты страхования от несчастных случаев. Размер взносов регулируется 825-Н «Об утверждении Классификации видов экономической деятельности по классам профессионального риска». В нем написано, что величина страховых взносов зависит от категории работников и варьируется от 0.2% от ЗП работника до 8.5%.

Это зависит от «опасности» работы. Так, под последнюю – 32-ую категорию, попадают шахтеры каменного угля, которые добывают его подземным способом. К первой категории относится акклиматизация морских биоресурсов.

Добровольное страхование базируется почти на таком же принципе, но нюансы зависят от страховой компании, с которой заключается контракт. Средние проценты по страхованию сотрудников от несчастных случаев на производстве – от 0.1% до 10% в зависимости от степени риска самого предприятия.

Страховые компании оценивают реальные риски, согласно своим классификациям и на основе этого выносят решение. В большинстве случаев такая страховка обойдется дороже, нежели обязательная.

Еще несколько слов о времени страхования. Работника можно застраховать на все 24 часа, даже во внерабочее время. Но чаще всего применяется производственная страховка. Она включает в себя весь рабочий день, перерывы, а также время в пути до рабочего места + командировки. Второй вариант обходится для предприятия дешевле.

Если произойдет страховой случай, то плательщиком по нему будет выступать ФСС.

Срок выплат может быть разным:

- Один раз в день;

- Один раз в месяц;

- В форме единовременного платежа;

- Как пособие.

Тарифы по выплатам определяются законодательством РФ. Также выплаты зависят от категории гражданина (лицам с иждивенцами и инвалидам предусмотрены большие по размеру выплаты) и региона, в котором зарегистрирован работник.

В случае смерти работника или тяжелой болезни, выплаты предусматриваются его родственникам. Из суммы зарплаты сумма на страховку не вычитается, она начисляется сверху.

Но сумма страховых взносов считается не по официальной зарплате. Она начисляется согласно всему полученному доходу, в т. ч. премиям, материальной помощи сверх лимита и другим отчислениям, которые используются для формирования налоговой базы.

Размер страховых премий по работникам, утратившим работоспособность в связи с профессиональной травмой или несчастным случаем, учитывает степень потери трудоспособности. Сумма выплаты по страхованию в связи с несчастным случаем также учитывает вину работника. Платежи формируются на основании медицинских документов, которые подтверждают потерю трудоспособности.

Следует оговориться, что зачастую обязательного страхования бывает недостаточно для того, чтобы полностью оплатить лечение от полученных на производстве травм, так как оно четко регламентируется законом, зависит от зарплаты и имеет свой максимум. При этом дополнительное добровольное страхование будет для работника намного предпочтительнее, ведь так он получает возможность на сумму до 3-х месячных зарплат.

Особенности договора страхования

Является недействительным без данных о страховании работников. При этом в договоре необязательно должно быть указано на то, какие выплаты и тарифы начисляются по конкретному работнику. Достаточно общих сведений о том, что работник застрахован в ФСС, ФОМС, и ПФР.

С 2014-го года действует общее правило – в трудовой договор должны вписывать условия труда и класс (подкласс) работника по классификатору 825-Н. Это может сделать только специальная комиссия, которая по результатам экспертизы присваивает каждой должности и сотруднику определенную классификацию, по которой работодатель должен выплачивать работнику необходимые суммы.

Следовательно, начиная с 01.01.2014, в договоры включаются сведения о классах и подклассах условий труда на рабочем месте. Эти данные должно быть действительны на момент заключения договора, в противном случае такое соглашение будет недействительным.

Также обязательным к указанию в трудовом договоре является пункт о гарантиях и компенсациях за работу в тяжелых условиях труда. Обычно это все указывается в 4-ом разделе трудового договора – «Оплата труда и соц. гарантии». Шестой раздел зачастую полностью посвящен социальному страхованию.

Преимущества для сотрудника и работодателя

Теперь поговорим о том, какое преимущество несет страхование для работников и работодателей. Сначала коснемся сотрудников.

Плюсы:

- Достойная пенсия . Все перечисленные взносы за работников отражаются на их личных лицевых счетах, таким образом, формируя персонифицированный учет в компании. В последующем данные будут учитываться при формировании будущей пенсии.

- Возможность уйти в декрет и получать достойные пособия . Декретные формируются исходя из доходов матери, а соответственно, чем ниже доходы, и страховые взносы, тем ниже будет сумма пособий.

- Выплаты при ЧП . Они начисляются работникам предприятия, при возникновении чрезвычайных ситуаций, исходя из их заработной платы.

- Выплаты в случае болезни . Больничный лист полностью оплачивается.

- Осознание важности работником . Если работодатель берет на себя ответственность за работника, обеспечивая ему достойное и стабильное будущее, то работник будет осознавать собственную важность в компании.

Мы можем говорить о том, что для работника социальное страхование – один из самых важных аспектов, сравнимый с заработной платой, видом работы и рабочим временем.

Обязательное страхование дает гарантию того, что работодатель будет обязан выплатить денежные средства своему работнику в случае его временной нетрудоспособности. Также рабочие на опасном производстве получают страховку от чрезвычайных ситуаций и профессиональных заболеваний, благодаря которой они смогут получать дополнительные денежные средства, по окончании работы или форс-мажорных случаев.

Еще, можно сказать, что благодаря страхованию, работник понимает свою важность для работодателя. Если руководитель согласен выплачивать белую зарплату, отчисляя все нужные выплаты в различные фонды страхования, это означает, что он заботится о будущем своих сотрудников.

Забота о пенсиях, декретах, болезнях и несчастных случаях на производстве – обеспечение руководителем комфортной работы для своих сотрудников.

А есть ли плюсы в страховании своих работников для работодателя?

Несколько плюсов есть, и самый существенный из них – привлекательность для работника. Одним из основных факторов, которые гарантируют работнику уверенное будущее является соблюдение работодателем всех норм и государственных требований по пенсионному, социальному и медицинскому страхованию. А это значит, что никаких мыслей и тревог по этому поводу у работников не будет.

Кто-то может сказать, что это весьма незначительный плюс для работодателя. Но, с точки зрения мотивационного механизма, предоставить работникам гарантии – заручиться их поддержкой и лояльностью, а следовательно, и повысить их работоспособность.

Вдобавок к этому можно отметить и прозрачную систему выдачи зарплаты, отсутствие задолженностей, а следовательно, и претензий к компании со стороны налоговых органов и фондов страхования.

Помимо этого, организация, осуществляющая как обязательное, так и добровольное страхование, может предложить своим работникам лучшие условия, нежели компании-конкуренты. Такая возможность позволяет удерживать ценные кадры или дополнительно привлекать новые. Выигрывать в конкурентной борьбе за специалистов – одна из задач грамотной компании.

Страхование медицинских работников

Согласно представленному выше классификатору, все медицинские работники имеют высокую угрозу жизни и здоровью в связи со своей работой. Они постоянно рискуют своими жизнями и здоровьем для того, чтобы спасти других людей. Именно поэтому, функция их страхования полностью ложится на плечи государства.

Для них существуют два вида страхования:

- Страхование жизни/здоровья;

- Профессиональное страхование.

Список должностей, которые подлежат обязательному государственному страхованию утвержден постановлением №191. При этом размер выплат при наступлении страхового случая определяется властями путем установления вины сотрудника и его профессиональной квалификации.

Ярким примером страхового случая будет заражение болезнью от своего пациента. Если это будет неизлечимое заболевание вроде инфекции СПИД или ВИЧ, то компенсация будет выплачиваться пожизненно. Если нет, то до выздоровления работника. Но в любом случае учитывается вина и профессионализм работника, которые привели к этому несчастному случаю.

Страхование врачебной ошибки – один из важнейших инструментов на Западе, который переходит в Россию. Он позволяет компенсировать родственникам или пациенту потери в случае ошибки. Застраховать себя от такого случаях может как сам врач, так и медицинское учреждение.

При этом четкой нормативной базы, которая регулировала бы обязательное страхование медицинских работников в России еще нет. Именно поэтому в государственных поликлиниках и больницах персонал редко страхуется, а сами врачи также нечасто прибегают к услугам страховых.

Частные же клиники, наоборот, для повышения своей репутации стараются застраховать как своих работников, так и пациентов. Это позволит предоставить гарантии того, что в случае возникновения происшествия виновное лицо понесет ответственность, а пострадавший получит денежную компенсацию.

Социальное страхование – один из методов государственного регулирования и защиты прав работников. Оно позволяет быть уверенным сотруднику и его родственникам (иждивенцам) в том, что в случае потери трудоспособности они будут получать выплаты, которых хватит на лечение и содержание семьи в период восстановления (или постоянно, в случае полной утраты работоспособности). Получение таких гарантий положительно скажется как на работнике, так и на имидже компании, которая сможет дополнительно привлекать и удерживать работников.

Остается надеяться, что процедура обязательного страхования и её важность как для работников, так и работодателей позволит уйти от серых и черных зарплат в пользу заботы о будущем своих сотрудников. Ведь благодаря этим процедурам страхования сокращается пропасть между работающим населением и нетрудоспособным.