Как рассчитать отпускной стаж

Для возникновения права на отпуск необходим трудовой стаж (ст. 121 ТК РФ). Использовать отпуск нужно не позднее 12 месяцев после окончания того рабочего года, за который он предоставляется (ч. 3 ст. 124 ТК РФ). То есть за каждый отработанный год работнику полагается определенное количество дней отпуска (28 календарных дней или больше).

При определении продолжительности рабочего года у многих бухгалтеров возникают трудности. Ведь рабочий год может не совпадать с календарным (если работник устроился на работу не с 1 января). Первый рабочий год начнется у работника со дня заключения трудового договора. Дата окончания рабочего года необязательно наступит ровно через год после начала работы — она может измениться, соответственно сместится и начало следующего рабочего года. Объяснение этому простое. В части 2 статьи 121 ТК РФ указаны периоды, не включаемые в отпускной стаж, это время:

- в течение которого сотрудник отсутствовал на работе без уважительных причин, в том числе был отстранен от работы в случаях, предусмотренных статьей 76 ТК РФ;

- отпусков по уходу за ребенком;

- отпусков без сохранения заработной платы общей продолжительностью более 14 календарных дней в течение рабочего года, предоставляемых по просьбе сотрудника.

Когда работнику можно предоставить первый отпуск

По истечении шести месяцев работы. По общему правилу право на первый отпуск возникает у работника по истечении шести месяцев его непрерывной работы у данного работодателя (ст. 122 ТК РФ, Конвенция № 132 Международной организации труда «Об оплачиваемых отпусках», принята в Женеве 24.06.70 на 54-й сессии Генеральной конференции МОТ). Если же работодатель не возражает, то по заявлению работника отпуск можно предоставить и раньше чем через шесть месяцев. Причем полностью все 28 календарных дней, то есть отпуск разрешается взять авансом.

До истечения шести месяцев работы . Некоторым категориям сотрудников работодатель по их письменным заявлениям обязан предоставить отпуск до истечения шести месяцев. В частности, это (ст. 122 и 123 ТК РФ):

- женщины перед отпуском по беременности и родам или непосредственно после него;

- работники в возрасте до 18 лет;

- работники, усыновившие ребенка (детей) в возрасте до трех месяцев;

- работники-совместители в случае, когда их отпуск по основному месту работы начинается до истечения шести месяцев работы по совместительству;

- работники, жены которых находятся в отпуске по беременности и родам.

Сколько длится отпуск с учетом перенесенного выходного

Нерабочие праздничные дни . Согласно статье 120 ТК РФ нерабочие праздничные дни, приходящиеся на отпускной период, в числе дней отпуска не учитываются. То есть если работник берет отпуск, скажем, с 1 по 14 июня, то оплачивать следует 13, а не 14 календарных дней, так как 12 июня — нерабочий праздничный день (ст. 112 ТК РФ).

Перенесенные выходные дни . Ежегодно Правительство РФ переносит выходные дни, совпавшие с нерабочими праздничными. Соответствующий нормативный акт должен быть официально опубликован не позднее чем за два месяца до календарной даты устанавливаемого выходного дня (ч. 5 ст. 112 ТК РФ).

Часто у бухгалтеров возникает вопрос: а нужно ли оплачивать попавший на время отпуска перенесенный выходной? Ответ положительный. В Трудовом кодексе говорится лишь об исключении из периода отпуска нерабочих праздничных дней. А выходные, перенесенные или нет, включаются в период отпуска в общем порядке.

Как считаются отпускные, если...

На время очередного отпуска за работником сохраняется средний заработок. Рассчитывать его нужно по правилам, указанным в статье 139 ТК РФ и Положении, утвержденном постановлением Правительства РФ от 24.12.2007 № 922 (далее — Положение о среднем заработке). Общие правила таковы. Расчетным периодом для определения среднего заработка являются 12 календарных месяцев, предшествующих месяцу отпуска. В берутся все выплаты и надбавки, предусмотренные системой оплаты труда. Выплаты социального характера и начисления, не относящиеся к оплате труда (материальная помощь, пособия, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и др.), для расчета среднего заработка не учитываются.

Средний заработок работника для оплаты отпуска определяется путем умножения среднего дневного заработка на количество дней (календарных, рабочих) в периоде, подлежащем оплате, то есть на количество дней отпуска. Порядок определения среднего дневного заработка зависит от того, в каких днях предоставлен отпуск.

...отпуск предоставлен в календарных днях

В большинстве случаев ежегодный оплачиваемый отпуск предоставляется в календарных днях (ч. 1 ст. 120 ТК РФ). Все дни отпуска оплачиваются в размере среднего заработка (ст. 114 ТК РФ).

Если расчетный период отработан полностью, а отпуск предоставлен в календарных днях, формула для расчета среднего заработка такая:

где 29,3 — среднемесячное число календарных дней.

Умножив средний дневной заработок на количество календарных дней отпуска, получим сумму отпускных к начислению.

Если расчетный период отработан не полностью, а отпуск предоставлен в календарных днях, формула для расчета среднего заработка такая:

При этом количество календарных дней в не полностью отработанном календарном месяце рассчитывается по формуле:

...отпуск предоставлен в рабочих днях

В некоторых случаях работодатель обязан предоставить работнику ежегодный оплачиваемый отпуск в рабочих днях. Так, например, отпуск в размере двух рабочих дней за каждый месяц работы предоставляется:

- работникам, заключившим срочные трудовые договоры на срок менее двух месяцев (ст. 291 ТК РФ);

- на выполнение сезонных работ (ст. 295 ТК РФ).

Если отпуск предоставлен в рабочих днях, формула для расчета среднего заработка такая:

Умножив средний дневной заработок на количество дней отпуска, предоставляемого в рабочих днях, получим сумму отпускных к начислению.

...в расчетном периоде не было отработанных дней

В расчетном периоде у сотрудника может не быть выплат, включаемых в расчет среднего дневного заработка при исчислении отпускных. В этом случае и сам период полностью исключается из расчетного. Перечень исключаемых периодов приведен в пункте 5 Положения о среднем заработке.

Если в расчетном периоде у сотрудника не было фактически начисленной зарплаты или фактически отработанных дней или же этот период состоял из времени, исключаемого из расчетного периода по правилам пункта 5 Положения о среднем заработке, средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному (п. 6 Положения о среднем заработке).

Например, женщина находилась сначала в отпуске по беременности и родам, потом в отпуске по уходу за ребенком. А сразу после отпуска по уходу за ребенком она решила использовать очередной оплачиваемый отпуск. Тогда расчетный период определяется как последние 12 календарных месяцев перед отпуском по беременности и родам (п. 6 Положения о среднем заработке). Далее средний заработок вычисляется в обычном порядке.

Если же заработка не было ни в расчетном периоде, ни до него (скажем, женщина, поступив на работу, сразу ушла в декрет), в расчет среднего заработка включают выплаты за дни, отработанные в месяце ухода в отпуск (п. 7 Положения о среднем заработке).

Если же до ухода в отпуск сотрудник не отработал ни одного дня, то средний заработок определяют исходя из ему оклада (п. 8 Положения о среднем заработке).

...работнику установлен режим неполного рабочего времени

По соглашению между работодателем и работником последнему может быть установлена неполная рабочая неделя или неполный рабочий день. При работе на таких условиях сотруднику платят пропорционально отработанному им времени или в зависимости от выполненного объема работ.

Отпускные таким работникам рассчитываются в обычном порядке. В расчет берите только фактические выплаты, начисленные в пользу работника. Главное, чтобы сотрудник отработал все дни по графику неполной рабочей недели, тогда считается, что месяц им отработан полностью.

...во время отпуска повысили оклады

Правила расчета среднего заработка при повышении окладов, о которых сейчас пойдет речь, применяются в случае, когда оклады повышены по всей организации, или иному структурному подразделению. Если же оклад повысили только одному сотруднику, то средний заработок вычисляется ему по обычным правилам исходя из фактических начислений.

Итак, если оклады повышены в целом по организации, при расчете отпускных нужно руководствоваться пунктом 16 Положения о среднем заработке. Прежде всего необходимо вычислить коэффициент индексации среднего заработка. Он определяется для каждого работника индивидуально как соотношение его оклада после последнего повышения к окладу до повышения. Затем этот коэффициент индексации применяется при вычислении среднего заработка для начисления отпускных. Здесь все зависит от того, когда именно повысили оклады:

- если во время расчетного периода, то на коэффициент умножаются все выплаты, начисленные до повышения окладов;

- если после расчетного периода, но до отпуска, то на коэффициент умножается рассчитанный до этого средний заработок;

- если во время отпуска, то корректировать нужно сумму отпускных за дни после повышения. Соответственно после выхода работника из отпуска ему необходимо доплатить.

Корректировать нужно не только оклад, но и те выплаты, которые установлены в процентах к окладу. Причем процент должен быть фиксированным, а не плавающим. Если же сумма, выплачиваемая помимо оклада, никак от него не зависит, корректировать ее на коэффициент повышения не нужно.

...работнику платили премии

Порядок включения премий в средний заработок при расчете отпускных изложен в пункте 15 Положения о среднем заработке.

Разовые премии, не предусмотренные системой оплаты труда (например, к праздникам, юбилеям и т. п.), при расчете среднего заработка не учитываются.

Ежемесячные премии и вознаграждения фактически начисленные в расчетном периоде учитываются в размере не более одной выплаты за каждый показатель за каждый месяц расчетного периода.

Премии и вознаграждения за период работы, превышающий один месяц, учитываются в фактически начисленном размере за каждый показатель, если период, за который они начислены, не превышает 12 месяцев. В размере месячной части за каждый месяц — если период, за который они начислены, превышает 12 месяцев.

При расчете отпускных сумм учитываются независимо от времени их начисления следующие вознаграждения, начисленные за календарный год, предшествующий отпуску:

- вознаграждение по итогам работы за год;

- единовременное вознаграждение за выслугу лет (стаж работы);

- иные вознаграждения по итогам работы за год.

Если работник проработал неполный рабочий период, за который начисляются премии, и они были начислены пропорционально отработанному времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм.

Есть всего три ситуации, когда нужно рассчитать отпускные работнику, у которого в расчетном периоде не было учитываемых при выплат и хотя бы одного отработанного дня. Причем для каждой из них установлены свои правила расчета.

Их мы и рассмотрим.

Ситуация 1.

Учитываемые выплаты и отработанные дни были до расчетного периода

Чаще всего такая ситуация складывается у женщин, когда они берут ежегодный отпуск сразу после отпуска по уходу за ребенком (Статьи 256, 260 ТК РФ). Возможна она также, если работник находился в длительной командировке или в отпуске без сохранения зарплаты (Пункт 6 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922 (далее - Положение)).

Для расчета отпускных такому работнику нужно взять предшествующий период, равный расчетному, в котором у него была и отработанные дни. То есть вам нужно отсчитать 12 месяцев, но не от начала "пустого" расчетного периода, а от начала периода длительного отсутствия работника на работе (Пункт 5 Положения). А дальше вы рассчитываете отпускные по общим правилам.

Для справки

Расчетный период для исчисления среднего заработка за время отпуска

- это 12 календарных месяцев, предшествующих отпуску, если локальным нормативным актом не установлен расчетный период другой продолжительности (Статья 139 ТК РФ; п. 4 Положения).

Пример. Расчет отпускных, если учитываемые выплаты и отработанные дни были до расчетного периода

Условие

Работнику предоставлен ежегодный отпуск с 11 июля по 7 августа 2011 г.

В расчетном периоде (июль 2010 г. - июнь 2011 г.) работник:

- с 1 июля по 8 августа 2010 г. находился в командировке;

- с 9 августа по 6 сентября 2010 г. был на больничном;

- с 7 сентября по 20 сентября 2010 г. находился в отпуске без сохранения зарплаты;

- с 21 сентября 2010 г. по 30 июня 2011 г. оформил отпуск по уходу за ребенком в связи с болезнью жены.

С июля 2009 г. по июнь 2010 г. у работника не было периодов и выплат, исключаемых при расчете отпускных.

Решение

Отпускные рассчитываем следующим образом.

Шаг 1.

Определяем период для расчета отпускных.

Весь расчетный период (июль 2010 г. - июнь 2011 г.) состоит из исключаемых при расчете среднего заработка периодов (Пункт 5 Положения).

Поэтому нужно взять предшествующий период, равный расчетному, в котором есть отработанные дни: июль 2009 г. - июнь 2010 г.

Шаг 2.

Рассчитываем сумму отпускных (Пункты 9, 10 Положения):

23 000 руб. x 12 мес. / (29,4 x 12 мес.) x 28 дн. = 21 904,76 руб.

Рассказываем работнику

Неважно, по каким причинам у работника не было выплат в расчетном периоде, в любом случае отпускные рассчитываются из его фактического заработка, а не из МРОТ.

Ситуация 2.

Учитываемые выплаты и отработанные дни были в месяце начала отпуска

Такая ситуация возникает, если работнику предоставлен отпуск в том же месяце, в котором он принят на работу. Так нередко происходит с внешними совместителями. Если у них отпуск по основному месту работы в том же месяце, в котором вы приняли их на работу, то и вы обязаны предоставить им отпуск в это же время (Статья 286 ТК РФ). Возможно, вы просто предоставляете отпуск авансом только что принятому на работу сотруднику (Статья 122 ТК РФ).

В этих случаях средний дневной заработок для оплаты отпуска рассчитывается исходя из зарплаты, начисленной работнику за дни, отработанные в месяце предоставления отпуска (Пункт 7 Положения):

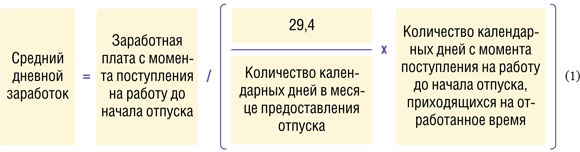

Средний дневной заработок = Заработная плата с момента поступления на работу до начала отпуска / (29,4 / Количествокалендарных дней в месяце представления отпуска х Количество календарных дней с момента поступления на работу до начала отпуска, приходящихся на отработанное время (1)

Пример. Расчет отпускных, если учитываемые выплаты и отработанные дни были до отпуска

Условие

Работник-совместитель был принят на работу 4 июля 2011 г.

С 25 июля по 21 августа 2011 г. ему был предоставлен ежегодный отпуск.

Заработная плата за отработанное в июле 2011 г. время составила 16 428,57 руб.

Решение

В данном случае у работника отсутствует расчетный период как таковой, поэтому рассчитываем отпускные следующим образом.

Шаг 1.

Определяем количество календарных дней, приходящихся на отработанное в месяце предоставления отпуска время: с 4 по 24 июля 2011 г. - 21 календарный день.

Шаг 2. Определяем средний дневной заработок по формуле (1):

16 428,57 руб. / (29,4 / 31 д. x 21 д.) = 824,89 руб/д.

Шаг 3.

Определяем сумму отпускных (Пункт 9 Положения):

824,89 руб/д. x 28 дн. = 23 096,92 руб.

Ситуация 3.

Учитываемых выплат и отработанных дней не было вообще

Крайне редко, но все же такая ситуация возможна. Например, в результате реорганизации образовалась организация-правопреемник. Работник переведен в эту организацию со дня, с которого он должен идти в отпуск (Статья 72.1 ТК РФ). В этом случае отпускные нужно считать исходя из установленного работнику оклада или тарифной ставки (Пункт 8 Положения):

Сумма отпускных = Оклад (тарифная ставка) / 29,4 х Количество дней ежегодного отпуска (2)

Пример. Расчет отпускных, если в расчетном периоде, до него и перед отпуском не было учитываемых выплат и отработанных дней

Условие

Работник был принят на работу в порядке перевода 4 июля 2011 г. Ему сразу же был предоставлен отпуск с 4 по 31 июля 2011 г.

Оклад работника - 23 000 руб.

Решение

Поскольку первый день работы совпал с первым днем отпуска, то отпускные рассчитываем по формуле (2):

23 000 руб. / 29,4 x 28 дн. = 21 904,76 руб.

Итак, если у вас возникла конкретная ситуация с работником, у которого не было отработанных дней и выплат в расчетном периоде, совпадающая с одной из трех рассмотренных ситуаций, то нужно применять правила расчета именно для этой ситуации, а не действовать так, как вам кажется удобнее и проще.

ПОПУЛЯРНЫЕ НОВОСТИ

Раздельный учет НДС-2018: что нового

Раздельный учет НДС-2018: что нового

С 01.01.2018 вступят в силу поправки в НК, согласно которым вести раздельный учет НДС по товарам (работам, услугам), используемым как в облагаемых НДС, так и в не облагаемых/освобожденных от обложения налогом операциях, нужно будет, даже если соблюдается правило пяти процентов.

Когда ИП не нужно самому платить налоги

Когда ИП не нужно самому платить налоги

Если индивидуальный предприниматель оказывает компании услуги, которые не относятся к сфере его бизнес-деятельности, НДФЛ с суммы оплаты таких услуг должна начислить, удержать и уплатить в бюджет организация-заказчик.

Подрядчик уплатил НДС, а суд не признал работы выполненными: что делать?

Подрядчик уплатил НДС, а суд не признал работы выполненными: что делать?

НДС, начисленный и уплаченный подрядчиком в бюджет по работам, которые суд признал невыполненными, подрядчик может принять к вычету. Вопрос лишь в том, каким образом это лучше сделать: внести корректировки в книгу продаж за соответствующий период или принять налог к вычету на основании своего же счета-фактуры.

Индексация алиментов: новые правила

Индексация алиментов: новые правила

С 25.11.2017 года вступает в силу закон, вносящий поправки в процедуру взыскания алиментов. Так, теперь алименты, выплачиваемые в твердой сумме, должны индексироваться работодателем независимо от того, от кого был получен соответствующий исполнительный документ.

Пониженные тарифы для упрощенцев: справедливость торжествует

Пониженные тарифы для упрощенцев: справедливость торжествует

С 01.01.2017 вместо ОКВЭД1 действует новый ОКВЭД2. Из-за этого многие упрощенцы в 2017 г. не могли применять пониженные тарифы. Устранить проблему должно Письмо Минфина от 13.10.2017 № 03-15-07/66964 , доведенное до инспекций. Мы попросили прокомментировать этот документ специалиста ФНС России.

Новый порядок работы налоговиков с невыясненными платежами вступил в силу

Новый порядок работы налоговиков с невыясненными платежами вступил в силу

С 1 декабря сотрудники ИФНС будут разбираться с невыясненными платежами по новым правилам, которые предусматривают уточнение платежек на перечисление как налогов, так и страховых взносов.

Офисные отходы: обязанности компаний

Офисные отходы: обязанности компаний

Офисные компании не должны вносить плату «за грязь», поскольку не оказывают негативного воздействия на природу. Но есть и другие требования в этой сфере - паспортизация отходов, их учет и представление отчетности.

Е.А. Шаповал, юрист, к. ю. н.

Три подводных камня в расчете отпускных

Как рассчитать отпускные, если в расчетном периоде у работника не было отработанных дней и заработка

Есть всего три ситуации, когда нужно рассчитать отпускные работнику, у которого в расчетном периоде не было учитываемых при расчете среднего заработка выплат и хотя бы одного отработанного дня. Причем для каждой из них установлены свои правила расчета.

Их мы и рассмотрим.

СИТУАЦИЯ 1. Учитываемые выплаты и отработанные дни были до расчетного периода

Расчетный период для исчисления среднего заработка за время отпуска - это 12 календарных месяцев, предшествующих отпуску, если локальным нормативным актом не установлен расчетный период другой продолжительностист. 139 ТК РФ ; п. 4 Положения .

Чаще всего такая ситуация складывается у женщин, когда они берут ежегодный отпуск сразу после отпуска по уходу за ребенкомст. 256 , ст. 260 ТК РФ . Возможна она также, если работник находился в длительной командировке или в отпуске без сохранения зарплатып. 6 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 № 922 (далее - Положение) .

Для расчета отпускных такому работнику нужно взять предшествующий период, равный расчетному, в котором у него была зарплата и отработанные дни. То есть вам нужно отсчитать 12 месяцев, но не от начала «пустого» расчетного периода, а от начала периода длительного отсутствия работника на работеп. 5 Положения . А дальше вы рассчитываете отпускные по общим правилам.

Пример. Расчет отпускных, если учитываемые выплаты и отработанные дни были до расчетного периода

В расчетном периоде (июль 2010 г. - июнь 2011 г.) работник:

- с 1 июля по 8 августа 2010 г. находился в командировке;

- с 9 августа по 6 сентября 2010 г. был на больничном;

- с 7 сентября по 20 сентября 2010 г. находился в отпуске без сохранения зарплаты;

- с 21 сентября 2010 г. по 30 июня 2011 г. оформил отпуск по уходу за ребенком в связи с болезнью жены.

С июля 2009 г. по июнь 2010 г. у работника не было периодов и выплат, исключаемых при расчете отпускных.

Оклад работника - 23 000 руб.

/ решение / Отпускные рассчитываем следующим образом.

ШАГ 1. Определяем период для расчета отпускных.

Весь расчетный период (июль 2010 г. - июнь 2011 г.) состоит из исключаемых при расчете среднего заработка периодовп. 5 Положения .

Поэтому нужно взять предшествующий период, равный расчетному, в котором есть отработанные дни: июль 2009 г. - июнь 2010 г.

ШАГ 2. Рассчитываем сумму отпускныхпп. 9, 10 Положения :

23 000 руб. х 12 мес. / (29,4 х 12 мес.) х 28 дн. = 21 904,76 руб.

СИТУАЦИЯ 2. Учитываемые выплаты и отработанные дни были в месяце начала отпуска

Рассказываем работнику

Неважно, по каким причинам у работника не было выплат в расчетном периоде, в любом случае отпускные рассчитываются из его фактического заработка, а не из МРОТ.

Такая ситуация возникает, если работнику предоставлен отпуск в том же месяце, в котором он принят на работу. Так нередко происходит с внешними совместителями. Если у них отпуск по основному месту работы в том же месяце, в котором вы приняли их на работу, то и вы обязаны предоставить им отпуск в это же времяст. 286 ТК РФ . Возможно, вы просто предоставляете отпуск авансом только что принятому на работу сотрудникуст. 122 ТК РФ .

В этих случаях средний дневной заработок для оплаты отпуска рассчитывается исходя из зарплаты, начисленной работнику за дни, отработанные в месяце предоставления отпускап. 7 Положения :

Пример. Расчет отпускных, если учитываемые выплаты и отработанные дни были до отпуска

Заработная плата за отработанное в июле 2011 г. время составила 16 428,57 руб.

/ решение / В данном случае у работника отсутствует расчетный период как таковой, поэтому рассчитываем отпускные следующим образом.

ШАГ 1. Определяем количество календарных дней, приходящихся на отработанное в месяце предоставления отпуска время: с 4 по 24 июля 2011 г. - 21 календарный день.

ШАГ 2. Определяем средний дневной заработок по формуле (1):

16 428,57 руб. / (29,4 / 31 д. х 21 д.) = 824,89 руб/д.

ШАГ 3. Определяем сумму отпускныхп. 9 Положения :

824,89 руб/д. х 28 дн. = 23 096,92 руб.

СИТУАЦИЯ 3. Учитываемых выплат и отработанных дней не было вообще

Оклад работника - 23 000 руб.

/ решение / Поскольку первый день работы совпал с первым днем отпуска, то отпускные рассчитываем по формуле (2):

23 000 руб. / 29,4 х 28 дн. = 21 904,76 руб.

Итак, если у вас возникла конкретная ситуация с работником, у которого не было отработанных дней и выплат в расчетном периоде, совпадающая с одной из трех рассмотренных ситуаций, то нужно применять правила расчета именно для этой ситуации, а не действовать так, как вам кажется удобнее и проще.

В ряде случаев у работника может не быть начислений (отработанных дней):

- в расчетном периоде;

- как в расчетном периоде, так и до него;

- в расчетном периоде, до него и в периоде наступления события.

Нет начислений (отработанных дней) в расчетном периоде

Если сотрудник не имел фактически начисленной зарплаты или отработанных дней за расчетный период или за период, его превышающий, либо этот период состоял из времени, исключаемого из расчетного периода, средний заработок определяется исходя из суммы зарплаты, фактически начисленной за предшествующий период, равный расчетному.Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). В декабре 2012 г. сотрудница компании Сомова направлена на обучение с сохранением среднего заработка. Срок обучения — 5 рабочих дней. Расчетный период — 12 месяцев. Следовательно, в него включается время с 01.12.2011 по 30.11.2012.

В период с декабря 2011 г. по ноябрь 2012 г. сотрудница находилась в отпуске по уходу за ребенком. Значит, в расчетном периоде у нее нет начислений, включаемых в расчет среднего заработка и фактически отработанных дней. Таким образом, расчетный период для Сомовой — это время с 01.12.2010 по 30.11.2011.

За этот период выплаты и фактическое количество отработанных дней Сомовой составили:

Месяц расчетного периода | Количество рабочих дней в расчетном периоде по производственному календарю | Количество фактически отработанных дней | Отклонения от обычных условий труда (количество дней и причина) | Выплаты работнику (руб.) |

||

оклад | другие выплаты | выплаты, включаемые в расчет |

||||

| Декабрь, 2010 | 23 | 23 | нет | 30 000 | - | 30 000 |

| Январь, 2011 | 15 | 14 | 1 день — отпуск за свой счет | 28 000 | - | 28 000 |

| Февраль, 2011 | 19 | 19 | нет | 30 000 | - | 30 000 |

| Март, 2011 | 22 | 23 | 1 день — работа в выходные | 30 000 | 32 728 | |

| Апрель, 2011 | 21 | 21 | нет | 30 000 | - | 30 000 |

| Май, 2011 | 20 | 22 | 2 дня — работа в праздник | 30 000 | 6000 (оплата работы в праздник) | 36 000 |

| Июнь, 2011 | 21 | 21 | нет | 30 000 | - | 30 000 |

| Июль, 2011 | 21 | 3 | 18 дней — ежегодный отпуск | 4286 | 25 714 (отпускные) | 4286 |

| Август, 2011 | 23 | 23 | нет | 30 000 | 5000 (материальная помощь) | 30 000 |

| Сентябрь, 2011 | 22 | 23 | 1 день — работа в выходные | 30 000 | 2728 (оплата работы в выходной) | 32 728 |

| Октябрь, 2011 | 21 | 21 | нет | 30 000 | - | 30 000 |

| Ноябрь, 2011 | 21 | 21 | нет | 30 000 | - | 30 000 |

| Итого | 249 | 234 | - | - | - | 343 742 |

Среднедневной заработок Сомовой составит:

343 742 руб. : 234 дн. = 1469 руб./дн.

За 5 рабочих дней обучения ей должно быть начислено:

1469 руб./дн. × 5 дн. = 7345 руб.

Нет начислений (отработанных дней) как в расчетном периоде, так и до него

Возможна ситуация, когда у сотрудника не было начислений (фактически отработанных дней) как в расчетном периоде, так и в периоде, предшествующем расчетному. В такой ситуации его средний заработок определяют исходя из начисленных выплат, участвующих в расчете, и количества отработанных дней в том месяце, в котором ему начисляется средний заработок.Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). Сотрудник компании Иванов устроился на работу 1 августа текущего года.

Количество рабочих дней в августе по графику — 23. Из них до направления в командировку Иванов отработал 20 дней полностью. Ему установлен оклад в сумме 40 000 руб.

За отработанное время (20 рабочих дней) Иванову начислено:

40 000 руб. : 23 дн. × 20 дн. = 34 783 руб.

Таким образом, в расчете среднего заработка участвуют:

20 фактически отработанных дней;

34 783 руб. — сумма, начисленная за отработанное время.

34 783 руб. : 20 дн. = 1739 руб./дн.

1739 руб./дн. × 4 дн. = 6956 руб.

Из пункта 7 Положения, где установлена эта норма, неясно, какое количество дней и какую сумму заработка за этот месяц нужно принимать в расчет: лишь до наступления соответствующего события (направления в командировку, на обучение и т. д.) или как до, так и после. Большинство специалистов склоняется к первому варианту.

Мнение специалиста

Норма пункта 7 Положения сформулирована не очень удачно. Она не позволяет однозначно понять, нужно ли учитывать заработок за дни после события, если они приходятся на тот же месяц, что и само событие, оплачиваемое исходя из среднего заработка. Однако из всей совокупности норм статьи 139 Трудового кодекса и Положения следует, что средний заработок всегда рассчитывается с использованием только предшествующих случаю сохранения среднего заработка периодов времени и начислений за них. Смысл сохранения за работником среднего заработка в том и состоит, что ему в период, пока он не выполняет трудовую функцию по месту работы, продолжают выплачивать ту же сумму, что и до этого. Значит, суммы, начисленные за дни после события, на величину сохраняемого среднего заработка не влияют. Таким образом, при исчислении среднего заработка, сохраняемого на период, например, командировки, на основе данных текущего месяца в расчет нужно включать только те дни этого месяца (и начисления за них), которые сотрудник фактически успел отработать перед ней.

Т. Тарасова, эксперт службы Правового консалтинга ГАРАНТ,

А. Кикинская, рецензент службы Правового консалтинга ГАРАНТ

Нет начислений (отработанных дней) в расчетном периоде, до него и в периоде наступления события

Если сотрудник не имел фактически начисленной зарплаты или фактически отработанных дней за расчетный период, до начала расчетного периода и в месяце наступления случая, с которым связана выплата среднего заработка, то его определяют исходя из тарифной ставки или оклада работника.Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). Сотрудник компании Иванов устроился на работу 1 августа текущего года и в этот же день был направлен в служебную командировку на 5 рабочих дней. Количество рабочих дней в августе по графику — 23. Иванову установлен оклад в сумме 30 000 руб.

Средний дневной заработок Иванова составит:

30 000 руб. : 23 дн. = 1304 руб./дн.

За время командировки ему должно быть начислено:

1304 руб./дн. × 5 дн. = 6520 руб.

По материалам книги-справочника